编辑:AVA 发布:2023-09-13 11:04

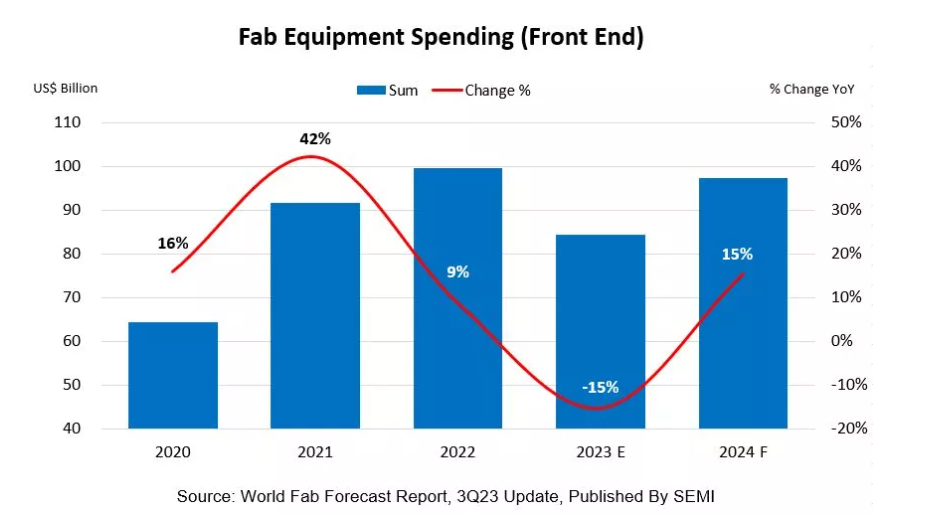

据SEMI最新报告显示,2023年全球前端设施的晶圆厂设备支出预计将从2022年之前的995亿美元的历史新高同比下降15%至840亿美元,芯片需求疲软以及消费者和移动设备库存增加将导致2023年销量下降。但到2024年,全球晶圆厂规模将同比反弹15%,达到970亿美元。

明年晶圆厂设备支出的复苏将部分受到 2023 年半导体库存调整结束以及高性能计算 (HPC) 和存储领域半导体需求增强的推动。

按产业领域划分

代工领域预计将在 2023 年引领半导体扩张,投资额为 490 亿美元,增长1%;随着对领先和成熟工艺节点的持续投资,2024 年支出将达到515亿美元,增长5%。

存储领域支出预计将在 2023 年下降46%后,在 2024年强劲回升,增长 65% 至 270亿美元。具体而言,DRAM 投资预计将同比下降19%,至 2023 年为110亿美元,但2024年将恢复至150亿美元,预计将增长40%;NAND支出2023年将减少 67%,至60亿美元,但到2024年将飙升113%,达到121亿美元。

MPU投资预计在 2023 年将保持不变, 2024 年将增长 16%,达到 90 亿美元。

按地区划分

台湾地区预计到 2024 年将保持全球晶圆厂设备支出领先地位,投资额为230亿美元,同比增长4%;

韩国预计在支出方面排名第二,到 2024 年投资额预计为 220 亿美元,较今年增长 41%,反映出存储行业的复苏;

由于出口管制预计将限制中国大陆地区在尖端技术和外国投资方面的支出,预计2024 年的设备支出将位居全球第三,为 200 亿美元,较 2023 年的水平有所下降。尽管受到限制,中国大陆代工供应商和 IDM 预计将继续投资于成熟工艺节点;

预计美洲仍将是第四大支出地区,到 2024 年投资额将达到 140 亿美元的历史新高,同比增长 23%;

预计欧洲和中东地区明年的投资也将创下纪录,支出将增加 41.5%,达到 80 亿美元;

预计 2024 年日本和东南亚的晶圆厂设备支出将分别增至 70 亿美元和 30 亿美元。

| 存储原厂 |

| 三星电子 | 70300 | KRW | -1.68% |

| SK海力士 | 261500 | KRW | +0.77% |

| 铠侠 | 2433 | JPY | +1.71% |

| 美光科技 | 116.500 | USD | +0.07% |

| 西部数据 | 79.710 | USD | +0.62% |

| 闪迪 | 47.350 | USD | +1.22% |

| 南亚科技 | 47.45 | TWD | +1.06% |

| 华邦电子 | 18.75 | TWD | +1.90% |

| 主控厂商 |

| 群联电子 | 482.0 | TWD | +0.52% |

| 慧荣科技 | 79.000 | USD | +1.70% |

| 联芸科技 | 52.20 | CNY | +0.08% |

| 点序 | 53.0 | TWD | +1.92% |

| 品牌/模组 |

| 江波龙 | 98.71 | CNY | +2.05% |

| 希捷科技 | 165.240 | USD | +0.76% |

| 宜鼎国际 | 270.5 | TWD | +9.96% |

| 创见资讯 | 98.5 | TWD | +0.31% |

| 威刚科技 | 100.5 | TWD | +1.72% |

| 世迈科技 | 24.430 | USD | -0.16% |

| 朗科科技 | 28.47 | CNY | +3.91% |

| 佰维存储 | 69.92 | CNY | -0.31% |

| 德明利 | 98.27 | CNY | -1.35% |

| 大为股份 | 18.75 | CNY | -1.99% |

| 封测厂商 |

| 华泰电子 | 44.65 | TWD | +1.94% |

| 力成 | 118.5 | TWD | 0.00% |

| 长电科技 | 38.99 | CNY | -0.03% |

| 日月光 | 149.0 | TWD | +0.34% |

| 通富微电 | 29.89 | CNY | -0.43% |

| 华天科技 | 11.68 | CNY | +2.46% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2