随着存储原厂NAND Flash技术不断向更高密度、更大存储容量的TLC/QLC加速迁移,256Gb及以下容量的NAND产出同步大幅收缩,部分产品已逐步进入停产状态。在无其他替代方案情况下,未来将倒逼适用于低容量嵌入式产品的相关应用终端升级存储配置,以适应供应端的变化。

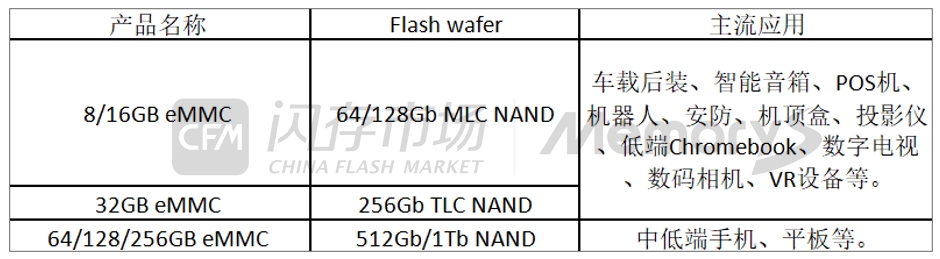

目前,32GB及以下容量的eMMC产品应用较为分化,下游覆盖车载后装、智能音箱、POS机、机器人、机顶盒、投影仪、TV、VR设备等多个领域,尽管部分高端型号对于64GB及以上容量也有部署,但32GB及以下容量的eMMC仍占据重要市场份额。

来源:CFM闪存市场

不过,供应端产能战略调整也让低容量嵌入式产品已渐渐失去成本优势。

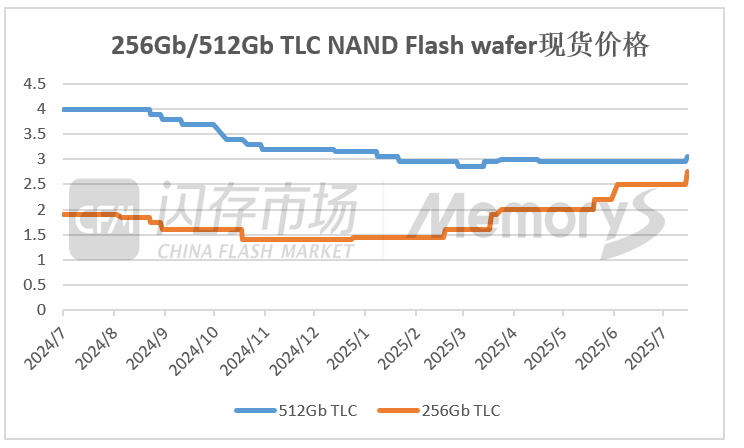

正所谓物以稀为贵。在低容量NAND供应紧缩的同时现有库存加速消耗下,256Gb TLC NAND Flash现货价格自今年以来一路上扬,尤其是今年3月中下旬以来涨速飞快,短短半年期间累计涨幅高达近80%,创近四年来历史最高纪录;MLC NAND现货价格相较于去年年底更是增长翻一倍。

对比来看,在原厂紧密控制产能和供应的情况下,512Gb NAND Wafer的价格表现更加平稳。512Gb TLC NAND Flash Wafer在一季度末小幅上涨后,二季度至今保持着相对平稳的价格趋势,更有利于终端按计划进行采购并扩大应用占比。与此同时,256Gb TLC NAND与512Gb TLC NAND之间的价差已大幅缩小至0.3美元。

来源:CFM闪存市场

低容量NAND Flash爆发式的涨价效应带动相应嵌入式成品现货价格水涨船高。16GB/32GB/64GB eMMC现货价格已几乎处于同一水平。长期来看,随着低容量eMMC产品供应减少且库存消耗逐渐到位,16GB/32GB eMMC与64GB eMMC出现倒挂,应用端相关产品成本压力持续加剧而挤压获利空间,届时,将倒逼对于低容量存储有较大依赖性的需求端,其采购意愿向更高容量的嵌入式产品进一步倾斜。

一方面存储供应端推动嵌入式容量升级,一方面也十分考验终端客户对不同容量成品方案的定价策略。不同容量的终端价格理应存在差异化,对供应链稳定和库存管理是较大的挑战。由于部分终端客户对容量升级仍存在一些顾虑,以及部分应用市场对于新方案的认证周期较长,为积极满足市场存在的合理需求,下游部分存储供应商也在积极改进产品以更贴合市场需求,亦保留一定的库存水位作为缓冲,低容量嵌入式向64GB容量的需求升级仍需要一段时间过渡。

| 存储原厂 |

| 三星电子 | 117000 | KRW | +5.31% |

| SK海力士 | 599000 | KRW | +1.87% |

| 铠侠 | 11415 | JPY | +5.74% |

| 美光科技 | 284.790 | USD | -0.66% |

| 西部数据 | 181.540 | USD | +1.10% |

| 闪迪 | 250.050 | USD | -0.01% |

| 南亚科技 | 189.0 | TWD | 0.00% |

| 华邦电子 | 76.5 | TWD | -0.52% |

| 主控厂商 |

| 群联电子 | 1310 | TWD | +1.55% |

| 慧荣科技 | 90.230 | USD | +1.29% |

| 联芸科技 | 46.95 | CNY | +1.49% |

| 点序 | 79.2 | TWD | +10.00% |

| 品牌/模组 |

| 江波龙 | 266.89 | CNY | +4.57% |

| 希捷科技 | 286.220 | USD | +0.33% |

| 宜鼎国际 | 510 | TWD | -0.39% |

| 创见资讯 | 179.0 | TWD | -1.92% |

| 威刚科技 | 221.5 | TWD | -0.89% |

| 世迈科技 | 20.290 | USD | +0.40% |

| 朗科科技 | 26.25 | CNY | -0.49% |

| 佰维存储 | 113.10 | CNY | +2.32% |

| 德明利 | 239.00 | CNY | +10.00% |

| 大为股份 | 27.55 | CNY | +1.70% |

| 封测厂商 |

| 华泰电子 | 56.6 | TWD | +9.90% |

| 力成 | 175.0 | TWD | +6.38% |

| 长电科技 | 36.80 | CNY | -0.89% |

| 日月光 | 240.5 | TWD | +2.56% |

| 通富微电 | 37.51 | CNY | -0.29% |

| 华天科技 | 11.09 | CNY | -0.27% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2