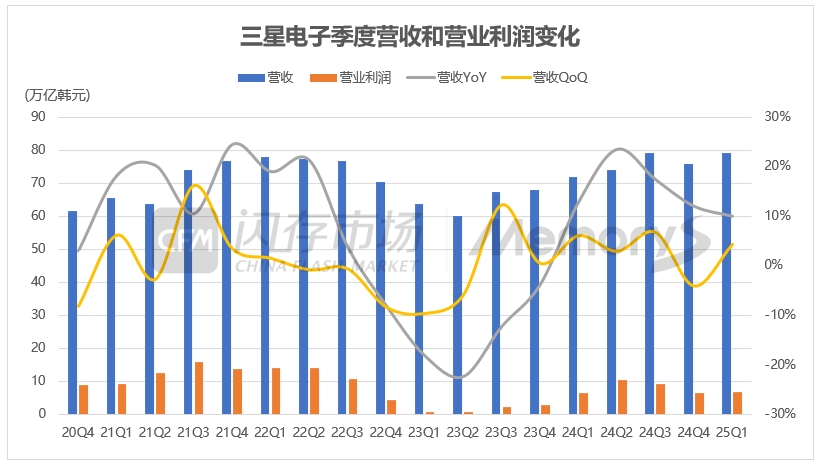

三星电子最新财报显示,2025年第一季度(1-3月)营收为79.1万亿韩元(约合554亿美元),创季度营收新高,环比增长4%,同比增长10%;经营利润6.7万亿韩元(约合46.9亿美元),环比增长3.1%,同比增长1.5%;净利润8.2万亿韩元(约合57.4亿美元),环比增长5.1%,同比增长20.6%。

数据来源:三星电子,图表制作:CFM闪存市场

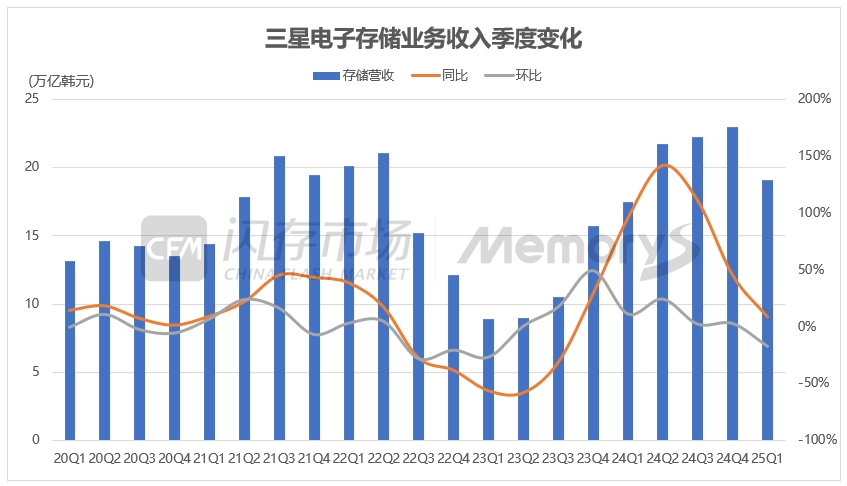

三星电子Q1存储营收为19.1万亿韩元(约合133.8亿美元),环比减少17%,同比增长9%;存储业务所在的DS部门Q1经营利润为1.1万亿韩元(约合7.7亿美元),环比减少62%,同比减少42%。

数据来源:三星电子,图表制作:CFM闪存市场

对于存储业务,三星表示,营收同比实现增长主要得益于服务器 DRAM 销售的扩大以及市场价格触底反弹下满足了额外的NAND需求。然而,由于平均售价(ASP)下降、AI 芯片出口管制和对即将推出的增强型 HBM3E 产品需求延迟导致HBM 销售下降,从而影响了整体盈利。

另外,2025年第一季度三星电子研发费用为9万亿韩元,同比增长16%。

在今日的财报会议上,三星电子表示,美国关税政策将继续带来潜在的需求放缓风险,在对等关税暂停后出现了预防性购买活动,预计半导体业务全年将面临高度不确定性。其存储业务预计第二季度人工智能服务器需求强劲,因新GPU推出带来的AI需求激增。然而其代工厂高管也表示,地缘冲突和政策风险可能在下半年加剧,与手机和个人电脑市场相关的需求可能仍然疲软。其中,智能手机需求将在第二季度较第一季度下降。

尽管近期全球贸易紧张局势和全球经济增长放缓导致宏观经济不确定性加剧,未来业绩难以预测,但三星电子将继续采取各种措施确保增长。此外,假设不确定性因素减少,预计下半年业绩将有所改善。

展望二季度,三星电子预计AI服务器需求将强劲,将通过以服务器为中心的产品组合,加强在高附加值市场的地位,并加大增强型12层堆叠HBM3E的产能以满足初期需求。在NAND方面,致力于加速所有应用向第八代V-NAND的过渡,以增强成本竞争力。

对于下半年,三星电子表示,随着新款GPU的上市,预计AI相关需求将持续保持高位;将扩大高附加值产品的销售,包括增强型12层堆叠HBM3E产品和128GB及以上的高密度DDR5模块。

在Mobile和PC市场,预计终端设备AI将得到普及,三星电子计划通过其业界领先的10.7Gbps LPDDR5x产品积极响应市场环境的这种转变。