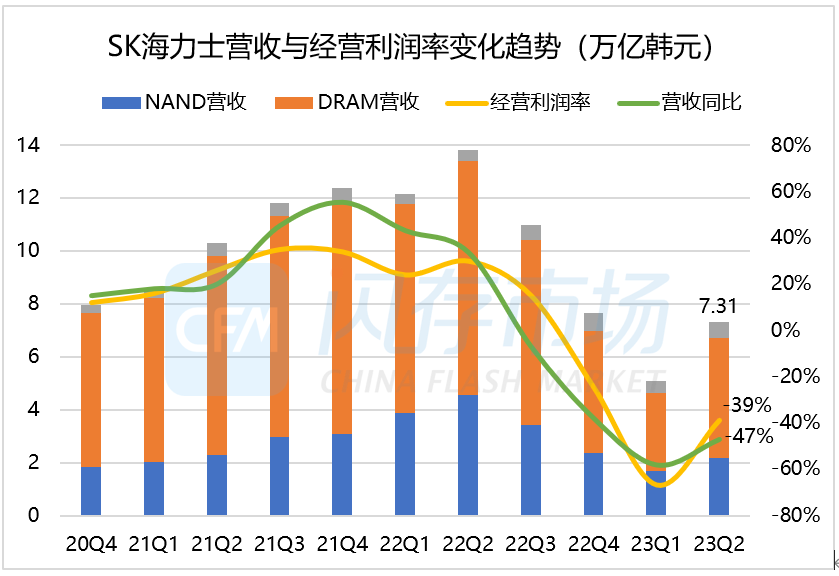

据SK海力士截至2023年6月30日的第二季度财报显示:营收7.31万亿韩元(约合56亿美元),较一季度5.09万亿韩元环比增长44%,同比减少47%;经营亏损收窄至2.88万亿韩元(约合22亿美元),经营利润率从一季度-67%回升至-39%;净亏损2.99万亿韩元(约合23亿美元),净利润率-41%优于Q1和去年Q4。

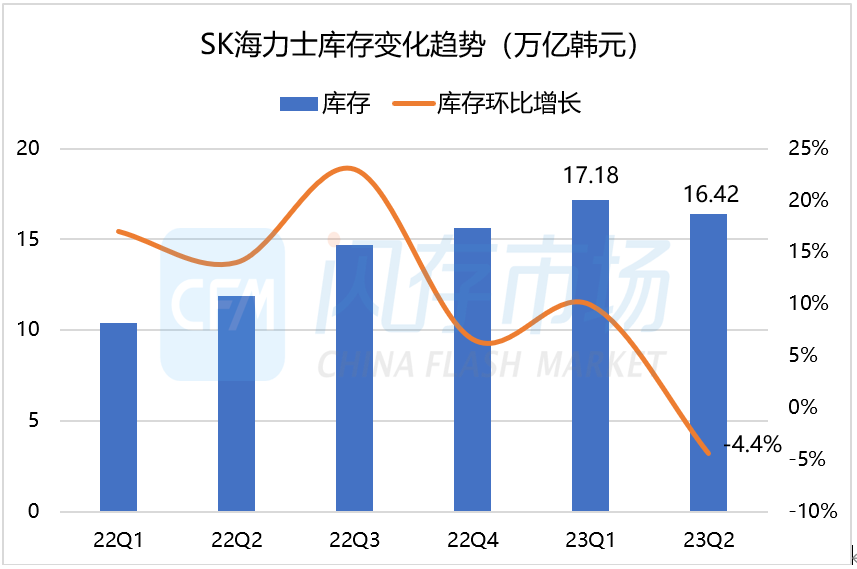

受益于AI服务器对HBM3和DDR5 DRAM等需求剧增,SK海力士第二季度加速改善了业绩。Q2库存出现环比下降,不过由于NAND库存去化速度与DRAM相较缓慢,SK海力士决定进一步扩大NAND减产规模。

数据来源:SK海力士,图表制作:CFM闪存市场

来源:SK海力士

具体业务来看:

· NAND业务收入占比30%,约2.19万亿韩元,NAND Bit出货量环比增长约50%,NAND ASP环比下降约10%。大部分基于176层NAND的产品已经达到成熟良率水平,扩大基于176层NAND的SSD销售,计划量产基于238层NAND产品,预计Q3 NAND Bit出货量与Q2持平(包括Solidigm)。

· DRAM业务收入占比62%,约4.53万亿韩元,DRAM Bit出货环比增长约35%,DRAM ASP呈高个位数百分比增长。扩大DDR5、LPDDR5、HBM等高密度存储产品出货,技术上大部分1a nm产品已经达到成熟良率水平,并为1b nm量产做准备,预计Q3 DRAM出货量环比继续增长10%至15%。

SK海力士称,虽然PC、智能手机市场疲软,DDR4等普通DRAM价格持续下降,但由于用于AI服务器的高价格、高配置产品销售增长,DRAM整体ASP比第一季度有所提高。

数据来源:SK海力士,图表制作:CFM闪存市场

库存方面,SK海力士二季度库存出现小幅下降,库存环比减少4.4%至16.42万亿韩元。此前,SK海力士已经对部分低利润旧制程的存储产品进行减产,调整了库存水位较高产品的晶圆开工率。

SK海力士决定进一步削减NAND Flash产能,集中精力投入DDR/HBM生产

尽管从Q2开始,存储需求开始恢复,但仍不足以使自2022年下半年以来一直上升的库存水平正常化。由于NAND库存去化速度与DRAM相较缓慢,SK海力士决定进一步扩大NAND产品的减产规模。

同时,SK海力士依然坚定的执行2023财年资本支出同比减少50%以上的计划。在有限的资本预算下,SK海力士将尽量减少其他投资,集中主要精力确保高密度DDR5/HBM的生产能力。

SK海力士预计今年DDR5高密度内存模块以及HBM销售额将同比增长两倍以上

SK海力士基于1b nm制程的服务器DDR5产品正在验证中。该制程基于HKMG技术,与1a nm制程相比,1b nm制程功耗降低20%以上。2024上半年,SK海力士将把1b nm制程技术扩大应用至LPDDR5T和HBM3E。

SK海力士基于1a nm制程已经涵盖了广泛的产品组合,包括业界唯一验证的16Gb/s 24Gb产品和128GB+高密度内存模块。

SK海力士推出业界首款基于12层堆叠的最大密度24GB HBM3。预计2023年128GB+DDR5高密度内存模块以及HBM销售额将同比增长两倍以上。

应用市场展望:

整体来讲,预计2023财年NAND Flash需求bit同比增长约15%左右;DRAM需求bit同比将增长5%-9%。

· 在PC市场,商用和游戏PC需求将推动下半年存储产品需求。随着渠道库存量下降,产品出货量将环比增长。另外由于Chromebook和低规格Notebook更换需求带来更高的销量,因此对存储部件的影响有限。

· 智能手机为代表的Mobile需求复苏依旧乏力。但是环比来讲,由于下半年新机发售,尤其旗舰产品对LPDDR5需求增加,加上由于存储跌价导致的存储容量增长将推动下半年产品售价有所改善。

· 在服务器市场,由于云服务提供商库存调整以及收紧IT资本支出,2023财年整体表现依旧疲软。其中,AI需求成为服务器市场最大亮点,SK海力士认为,中长期看,AI服务器市场需求年复合增长率将在30%左右,而整体服务器市场需求年复合增长率将为高个位数百分比。另外,由于高端市场对高规格产品需求增加,以DDR5和HBM为代表的高密度存储产品需求增长。

| 存储原厂 |

| 三星电子 | 117000 | KRW | +5.31% |

| SK海力士 | 599000 | KRW | +1.87% |

| 铠侠 | 11415 | JPY | +5.74% |

| 美光科技 | 284.790 | USD | -0.66% |

| 西部数据 | 181.540 | USD | +1.10% |

| 闪迪 | 250.050 | USD | -0.01% |

| 南亚科技 | 189.0 | TWD | 0.00% |

| 华邦电子 | 76.5 | TWD | -0.52% |

| 主控厂商 |

| 群联电子 | 1310 | TWD | +1.55% |

| 慧荣科技 | 90.230 | USD | +1.29% |

| 联芸科技 | 46.95 | CNY | +1.49% |

| 点序 | 79.2 | TWD | +10.00% |

| 品牌/模组 |

| 江波龙 | 266.89 | CNY | +4.57% |

| 希捷科技 | 286.220 | USD | +0.33% |

| 宜鼎国际 | 510 | TWD | -0.39% |

| 创见资讯 | 179.0 | TWD | -1.92% |

| 威刚科技 | 221.5 | TWD | -0.89% |

| 世迈科技 | 20.290 | USD | +0.40% |

| 朗科科技 | 26.25 | CNY | -0.49% |

| 佰维存储 | 113.10 | CNY | +2.32% |

| 德明利 | 239.00 | CNY | +10.00% |

| 大为股份 | 27.55 | CNY | +1.70% |

| 封测厂商 |

| 华泰电子 | 56.6 | TWD | +9.90% |

| 力成 | 175.0 | TWD | +6.38% |

| 长电科技 | 36.80 | CNY | -0.89% |

| 日月光 | 240.5 | TWD | +2.56% |

| 通富微电 | 37.51 | CNY | -0.29% |

| 华天科技 | 11.09 | CNY | -0.27% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2