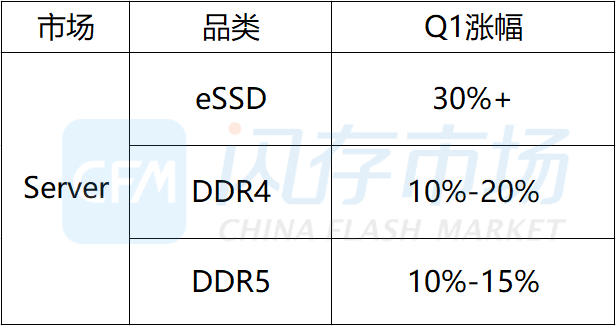

据CFM闪存市场研究,Q1 eSSD价格涨幅预计高达30%+,Server DDR4价格涨幅落于10%-20%,Server DDR5涨幅落于10%-15%。

从产品线来看,原厂eSSD业务的亏损较为严重,加上老旧制程供应不足,新制程导入及产能释放仍需时间,令eSSD整体供应处于紧张状态,Q1 eSSD的价格涨幅预计高达30%+,站上0.08美元/GB,甚至部分服务器厂商已经接受0.09美元/GB的价格。

DDR4有部分结构性供应失衡,同时也是此前减产的重心,使得DDR4的整体成本随之拉高,但国内需求方面并非热络,预计Q1整体DDR4涨幅在10%-20%。DDR5的需求目前集中在AI,而国内市场缺少GPU的供应,因此也不利于对DDR5的需求,但在供应端拉涨的作用下,预计DDR5在Q1的涨幅将落于10%-15%。

经过一年多的调整,需求端库存逐渐恢复正常节奏。在去年四季度,传统旺季效应叠加存储行情回升带动需求回升,国内服务器市场需求显著好转,尤其在涨价效应下,服务器厂商提前在积极备货、提高库存。但在当前的时间节点,在四季度部分厂商拉货积极有一定的安全库存的前提下,不论是北美市场还是中国市场的服务器厂商的备货动作都并不积极,对价格涨幅的接受程度有限,尽管供应端涨价态度依然坚定,但过高的涨幅并不利于服务器厂商的后续采购,甚至可能会对市场需求造成反噬,影响未来订单释放。具体落地涨幅供需两端仍需艰难谈判、博弈拉扯。